Cách tính thuế TNCN cho thuê tài sản mới nhất 2023

Cá nhân phát sinh doanh thu từ hoạt động cho thuê tài sản sẽ phải đóng thuế TNCN. Cách tính thuế TNCN cho thuê tài sản như thế nào? Trường hợp nào phải đóng thuế TNCN khi cho thuê tài sản? Cùng tìm hiểu trong bài viết dưới đây của ECN nhé!

|

Mục Lục 1. Đối tượng nào phải đóng thuế TNCN cho thuê tài sản? 2. Cách xác định doanh thu ngưỡng 100 triệu cho cá nhân cho thuê tài sản |

1. Đối tượng nào phải đóng thuế TNCN cho thuê tài sản?

Cá nhân cho thuê tài sản là cá nhân phát sinh doanh thu từ việc cho thuê tài sản gồm: cho thuê nhà, cho thuê mặt bằng hoặc cửa hàng, kho bãi, nhà xưởng, cho thuê phương tiện vận tải, máy móc thiết bị mà không thèm người điều khiển, cho thuê một số tài sản khác không có dịch vụ đi kèm.

Một số dịch vụ không tính vào hoạt động cho thuê tài sản gồm: Dịch vụ lưu trú cung cấp cơ sở lưu trú ngắn ngày cho khách du lịch, khách vãng lai, cung cấp cơ sở lưu trú dài hạn không phải là căn hộ cho sinh viên, công nhân và các đối tượng tương tự, cung cấp cơ sở lưu trú đi kèm các dịch vụ ăn uống, phương tiện giải trí.

Đối với các cá nhân cho thuê tài sản, trường hợp có doanh thu cho thuê trong năm dương lịch từ 100 triệu đồng trở xuống thì không phải nộp thuế TNCN, thuế GTGT và lệ phí môn bài.

Ngược lại, nếu cá nhân có doanh thu cho thuê tài sản trong năm dương lịch trên 100 triệu đồng thì phải nộp thuế TNCN, thuế GTGT, và nộp lệ phí môn bài. (Cá nhân lần đầu hoạt động sản xuất, kinh doanh sẽ được miễn lệ phí môn bài trong năm đầu tiên).

| Tham khảo: Hồ sơ quyết toán thuế thu nhập cá nhân |

2. Cách xác định doanh thu ngưỡng 100 triệu cho cá nhân cho thuê tài sản

Như đã đề cập ở trên, nếu doanh thu cho thuê tài sản dưới 100 triệu 1 năm thì cá nhân sẽ không phải nộp thuế TNCN. Dưới đây là cách xác định doanh thu ngưỡng 100 triệu để biết cá nhân có thuộc đối tượng phải chịu thuế hay không

Trường hợp 1: Cá nhân cho thuê tài sản phát sinh doanh thu đủ 12 tháng trong năm dương lịch

Trong trường hợp này, doanh thu để xác định nghĩa vụ thuế là tổng doanh thu phát sinh của 12 tháng trong năm dương lịch. Ví dụ 1: Anh B ký hợp đồng cho thuê mặt bằng 1 năm (từ tháng 01 đến hết tháng 12/2023) với mức giá là 5 triệu đồng/tháng. Như vậy, doanh thu tính thuế từ hoạt động cho thuê nhà của anh B được xác định như sau:

Doanh thu trong năm dương lịch 2023: 5.000.000x12 = 60.000.000 VNĐ.

Do doanh thu của anh B nhỏ hơn 100 triệu đồng/năm nên anh B không phải nộp thuế TNCN với hoạt động cho thuê tài sản của mình. Ví dụ 2: Anh B ký hợp đồng thuê nhà trong 01 năm (từ tháng 1 đến hết tháng 12/2023) với giá là 10 triệu đồng/tháng. Như vậy, doanh thu tính thuế của anh B trong năm 2023 được xác định như sau:

Doanh thu trong năm dương lịch: 10.000.000x12 = 120.000.000 VNĐ.

Do doanh thu của anh B lớn hơn 100 triệu đồng/năm nên anh B phải nộp thuế TNCN và các loại thuế khác với hoạt động thuê nhà cho năm 2023.

| Bài viết tham khảo: Mức xử phạt hành vi chậm nộp, chậm quyết toán thuế TNCN mới nhất 2025. |

Trường hợp 2: Cá nhân cho thuê tài sản không phát sinh doanh thu đủ 12 tháng trong năm dương lịch.

Theo quy định tại Thông tư 100/2021/TT-BTC, sửa đổi Điểm c, Khoản 1, Điều 9, Thông tư số 40/2021/TT-BTC, cá nhân chỉ có hoạt động cho thuê tài sản trong thời gian không trọn vẹn 1 năm, nếu phát sinh doanh thu từ 100 triệu trở xuống thì sẽ không phải nộp thuế TNCN và thuế GTGT.

Trong trường hợp bên thuê ký hợp đồng và trả tiền thuê tài sản trước cho nhiều năm, thì mức doanh thu để xác định cá nhân đó có phải nộp thuế hay không là doanh thu trả tiền 1 lần được phân bổ theo năm dương lịch.

Ví dụ: Ông B cho thuê mặt bằng với giá 20 triệu đồng/tháng từ tháng 9/2023 đến hết tháng 8/2024.

+ Năm 2023: Doanh thu cho thuê nhà là: 4 tháng x 20 triệu = 80 triệu <100 triệu đồng => Năm 2023 ông B sẽ không phải nộp thuế TNCN và thuế GTGT.

+ Năm 2024: Doanh thu cho thuê nhà là: 8 tháng x 20 triệu - 160 triệu >100 triệu đồng => Năm 2024 ông B sẽ phải nộp thuế TNCN và thuế GTGT.

Lưu ý:

- Trường hợp bên thuê tài sản trả tiền trước cho nhiều năm, cá nhân cho thuê tài sản phải khai, nộp thuế 1 lần với toàn bộ doanh thu trả trước đó. Số thuế nộp 1 lần là tổng số thuế phải nộp của từng năm dương lịch theo quy định. Trường hợp có sự thay đổi hợp đồng dẫn đến thay đổi doanh thu tính thuế, cá nhân thực hiện khai điều chỉnh, bổ sung theo quy định.

- Trường hợp cá nhân đồng sở hữu tài sản cho thuê, mức doanh thu 100 triệu/năm trở xuống để xác định cá nhân đó có phải nộp thuế TNCN hay không chỉ xác định cho 01 đại diện trong năm tính thuế. Ví dụ: Anh A và Anh B đồng sở hữu một mảnh đất, thống nhất cho thuê từ tháng 01 đến hết tháng 12/2023 với giá 5 triệu đồng/tháng. Do đó, doanh thu tính thuế là 60 triệu đồng/năm (<100 triệu đồng). Anh A là người đại diện thực hiện nghĩa vụ thuế. Trường hợp này, anh A không phải nộp thuế TNCN và thuế GTGT với hoạt động cho thuê tài sản.

- Trường hợp cá nhân có phát sinh hợp đồng cho thuê tài sản trong nhiều năm, đã khai nộp thuế trước đây thì không điều chỉnh lại số thuế đã khai, đã nộp theo quy định trước ngày 01/08/2021.

| Bài viết tham khảo: Kinh doanh online có phải đóng thuế TNCN không? |

3. Cách tính thuế TNCN cho thuê tài sản

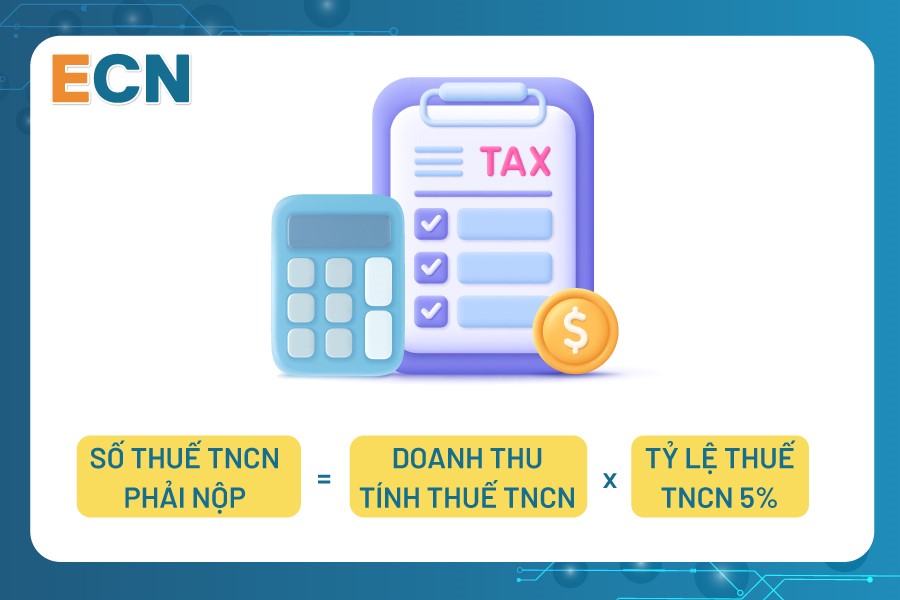

Thuế TNCN cho thuê tài sản được áp dụng theo công thức sau:

Số thuế TNCN phải nộp = Doanh thu tính thuế TNCN x Tỷ lệ thuế TNCN 5%.

Trong đó, Doanh thu tính thuế được xác định như sau:

- Trường hợp 1: Tiền thuê nhà đã bao gồm thuế.

Doanh thu tính thuế = Giá bên thuê trả cho bên cho thuê.

- Trường hợp 2: Tiền thuê nhà chưa bao gồm thuế.

Doanh thu tính thuế = Giá bên thuê trả cho bên cho thuê/0,9.

Trên đây là cách tính thuế TNCN cho thuê tài sản mới nhất 2023. Hy vọng qua bài viết, quý độc giả sẽ xác định được mức thuế TNCN cho thuê tài sản mà mình phải nộp để hoàn thành nghĩa vụ thuế đầy đủ theo quy định.

Để được tư vấn thêm về Chứng từ khấu trừ thuế TNCN điện tử ECN, quý doanh nghiệp vui lòng liên hệ Hotline trung tâm hỗ trợ 24/7

- Miền Bắc: 1900 4767.

- Miền Trung, Miền Nam: 1900 4768.