Hướng dẫn điền mẫu cam kết thuế TNCN mới nhất

Cá nhân muốn không bị khấu trừ 10% thuế từ tiền lương, tiền công thì cần điền mẫu cam kết thuế TNCN (mẫu 08/CK - TNCN). Dưới đây là bài viết cung cấp hướng dẫn chi tiết giúp người lao động nắm rõ trường hợp được áp dụng và hướng dẫn điền cam kết mới nhất năm 2023.

1. Quy định khấu trừ thuế TNCN từ tiền lương, tiền công

1.1. Đối tượng nào bị khấu trừ thuế TNCN

Theo quy định, khi các công ty chi trả tiền công, thù lao,... cho các cá nhân cư trú không ký hợp đồng lao động hoặc có hợp đồng lao động thời hạn từ 03 tháng trở xuống và tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên, các công ty phải khấu trừ thuế khoản tiền công đó theo tỷ lệ 10% trước khi trả tiền cho họ.

Ngoài ra, các khoản tiền nhận được từ việc tham gia các hiệp hội kinh doanh, hội đồng quản trị công ty cổ phần, ban kiểm soát công ty cổ phần, ban quản lý dự án, hội đồng quản lý, các hiệp hội, hội nghề nghiệp và các tổ chức khác cũng phải bị khấu trừ thuế theo quy định trên.

Lưu ý: Khi công ty thực hiện việc khấu trừ thuế thu nhập cá nhân, nếu cá nhân tự quyết toán thuế và có yêu cầu thì công ty đó phải cấp cho cá nhân đó chứng từ khấu trừ thuế. Nếu cá nhân ủy quyền quyết toán thuế thì công ty không cần cấp chứng từ khấu trừ.

Công ty có trách nhiệm đề nghị cấp chứng từ khấu trừ thuế với cơ quan thuế hoặc tự in chứng từ khấu trừ để cấp cho cá nhân có yêu cầu, nếu đủ điều kiện.

1.2. Đối tượng thực hiện cam kết thuế TNCN

Theo Điểm i, Khoản 1, Điều 25 trong Thông tư 111/2013/TT-BTC quy định các yêu cầu mà đối tượng cam kết thuế TNCN cần đáp ứng, bao gồm:

- Là cá nhân cư trú không có hợp đồng lao động hoặc có hợp đồng lao động không quá 03 tháng.

- Tổng thu nhập được trả từ 02 triệu đồng trở lên mỗi lần.

- Chỉ có duy nhất thu nhập tại 1 nơi thuộc đối tượng phải khấu trừ thuế.

- Vào thời điểm làm cam kết, người lao động phải sở hữu mã số thuế cá nhân.

Theo Nghị quyết 954/2020/UBTVQH14 về điều chỉnh mức giảm trừ gia cảnh, cá nhân chỉ được phép cam kết nếu ước tính tổng thu nhập trong năm không vượt quá 132 triệu đồng và không có người phụ thuộc.

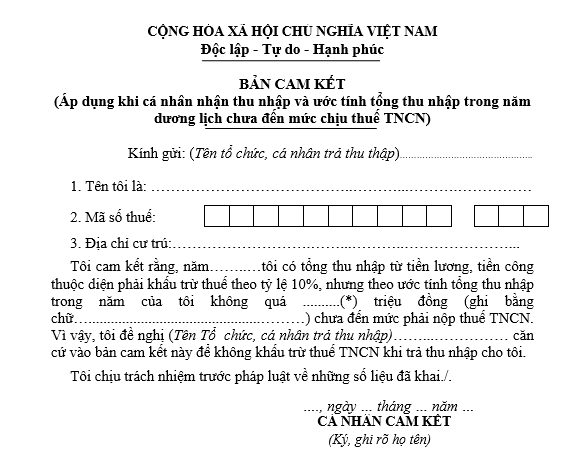

2. Mẫu giấy cam kết thuế TNCN

Trong năm 2023, Người lao động cần điền theo mẫu giấy cam kết số 08/CK-TNCN mới nhất được ban hành kèm theo Thông tư 80/2021/TT-BTC thay cho mẫu cam kết thuế TNCN cũ là mẫu 02/CK-TNCN.

Cá nhân, người lao động cần trực tiếp thực hiện công việc này.

Các thông tin cần ghi trên mẫu cam kết bao gồm:

Kính gửi: ghi tên tổ chức, cá nhân trả thu thập (công ty trả lương)

Tên tôi là: tên người lao động làm cam kết

Mã số thuế: ghi MST cá nhân (người làm cam kết).

Địa chỉ cư trú: ghi địa chỉ nơi đang ở hiện nay

Tôi cam kết rằng, trong năm: ghi năm được trả lương

Tổng thu nhập không quá (*) triệu đồng (mức thu nhập ước tính phải nộp thuế TNCN, đã tính giảm trừ gia cảnh và người phụ thuộc)

Tên tổ chức, cá nhân trả thu nhập: là tên của công ty trả lương, tiền công.

Cách ghi mức thu nhập ước tính:

+ Nếu không có người phụ thuộc thì người thực hiện ghi 132 triệu đồng (11 triệu/tháng x 12 tháng trong 1 năm)

+ Cần đăng ký người phụ thuộc để tính mức giảm trừ, với mỗi người phụ thuộc thì người lao động được giảm trừ 4,4 triệu đồng/tháng.

VD: Bạn có 1 người phụ thuộc phát sinh nghĩa vụ nuôi dưỡng 12 tháng trong năm:

(x) = (11.000.000 x 12) + (1 x 4.400.000 x 12)= 184.800.000) ghi bằng chữ số tiền đã ước tính.

3. Cam kết không đúng bị phạt như thế nào?

Theo Điều 142, Luật quản lý Thuế 2019, người làm cam kết thuế TNCN vi phạm thuộc một trong các hành vi cam kết thuế TNCN sai sự thật gây ảnh hưởng tới số thuế phải nộp hoặc số thuế được miễn, giảm, hoàn sẽ bị xử phạt vi phạm hành chính lên tới 20% số thuế khai thiếu hoặc được miễn, giảm, hoàn do hành vi khai sai.

Bên cạnh chấp hành xử phạt, người vi phạm còn phải thực hiện các biện pháp khắc phục hậu quả như sau:

- Phải nộp bổ sung toàn bộ số tiền thuế thiếu, số tiền thuế được hoàn, miễn, giảm sai quy định và tiền chậm nộp, tiền thuế vào ngân sách nhà nước nhằm khắc phục hậu quả.

- Nếu vi phạm quá thời hạn xử phạt, người vi phạm sẽ không bị xử phạt nhưng vẫn phải nộp đầy đủ số tiền thuế thiếu và tiền chậm nộp tiền thuế theo quy định.

- Người vi phạm còn phải điều chỉnh lại số lỗ hoặc số thuế giá trị gia tăng đầu vào được khấu trừ cho kỳ chuyển tiếp (nếu có) nhằm khắc phục hậu quả của hành vi vi phạm.

Trên đây là thông tin liên quan và hướng dẫn cá nhân thực hiện mẫu cam kết thuế TNCN (mẫu 08/CK-TNCN) được tổng hợp bởi Chứng từ khấu trừ thuế TNCN điện tử ECN. Hy vọng bài viết sẽ giúp ích trong quá trình thực hiện nghiệp vụ thuế của người lao động và doanh nghiệp.