Hướng dẫn lập công văn giải trình nộp chậm tờ khai thuế TNCN

Tờ khai thuế TNCN là một chứng từ quan trọng được người nộp thuế gửi tới cơ quan Thuế để xác minh nghĩa vụ thuế của cá nhân trong năm dương lịch. Trong trường hợp cá nhân hoặc tổ chức chậm nộp thì có cần công văn giải trình nộp chậm tờ khai thuế TNCN hay không?

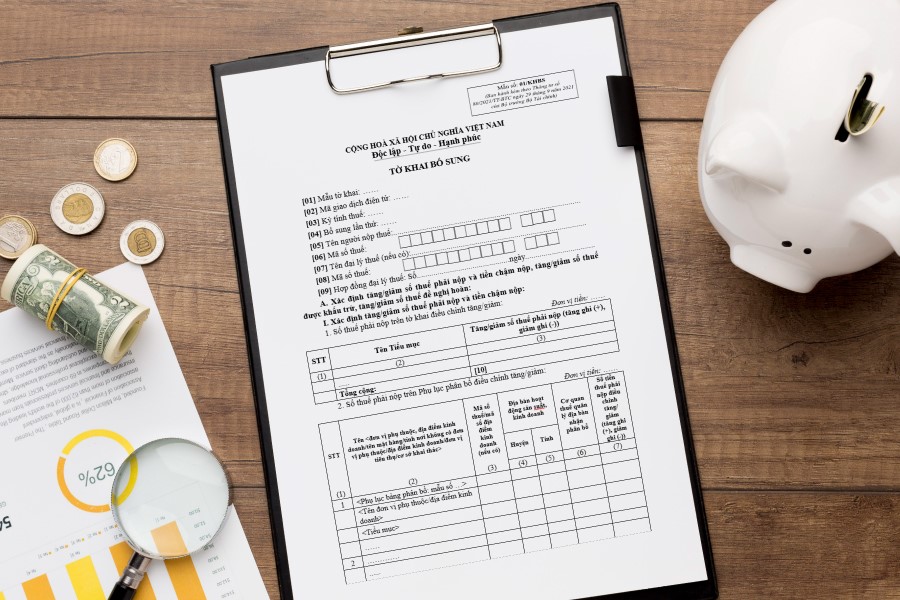

1. Tờ khai thuế TNCN là gì?

Tờ khai thuế TNCN, hay còn gọi là tờ khai thuế thu nhập cá nhân, là một biểu mẫu mà người nộp thuế sử dụng để báo cáo thông tin về thu nhập và các khoản giảm trừ liên quan đến thuế thu nhập cá nhân cho cơ quan thuế.

Mục đích của việc này là để xác định số tiền thuế thu nhập cá nhân phải nộp hoặc được hoàn lại, dựa trên các quy định của pháp luật về thuế. Người nộp thuế cần phải điền đầy đủ và chính xác các thông tin cần thiết theo hướng dẫn của cơ quan thuế để đảm bảo tính chính xác của tờ khai.

| Tham khảo: Điều kiện ủy quyền quyết toán thuế TNCN 2024 |

2. Đối tượng nộp tờ khai thuế TNCN

Đối tượng phải nộp tờ khai thuế TNCN bao gồm các cá nhân dưới đây:

- Cá nhân có thu nhập từ tiền lương, tiền công;

- Cá nhân có thu nhập từ kinh doanh;

- Cá nhân có thu nhập từ chuyển nhượng bất động sản;

- Các trường hợp khác theo quy định của pháp luật về thuế.

Theo quy định, tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công có trách nhiệm khai quyết toán thuế TNCN và quyết toán thuế TNCN thay cho cá nhân có ủy quyền.

Nếu có sự chậm trễ trong quá trình nộp tờ khai, việc gửi công văn giải trình sẽ giúp làm rõ nguyên nhân và có thể hỗ trợ thêm tình tiết giảm nhẹ và mức độ xử phạt.

| Tham khảo: Khi nào được nhận tiền hoàn thuế TNCN? |

3. Hướng dẫn giải trình chậm nộp tờ khai thuế TNCN

Để giải trình về việc chậm nộp tờ khai quyết toán thuế TNCN cho người lao động, doanh nghiệp cần chuẩn bị mẫu công văn giải trình, trình bày rõ nguyên nhân vấn đề. Cơ quan Thuế sẽ căn cứ theo công văn và thực tế để đề xuất hướng xử lý phù hợp.

3.1. Mẫu công văn giải trình nộp tờ khai thuế TNCN muộn

Dưới đây là một mẫu công văn giải trình Thuế có thể sử dụng trong nhiều trường hợp, bao gồm chậm nộp tờ khai thuế TNCN mà quý khách có thể tham khảo và sử dụng.

3.2. Hướng dẫn điền công văn giải trình chậm nộp tờ khai thuế TNCN

Công văn giải trình nộp chậm tờ khai thuế TNCN không cần ghi quá nhiều chi tiết. Nội dung chính mà doanh nghiệp cần điền cần có các điểm sau:

Thông tin cơ bản của công văn bao gồm quốc hiệu, tiêu ngữ; thời gian, địa điểm gửi công văn; và cơ quan Thuế nhận công văn.

Thông tin về tổ chức hoặc doanh nghiệp bao gồm: tên, mã số thuế, địa chỉ và thông tin liên hệ như điện thoại, email, fax.

- Thông tin về người đại diện của tổ chức hoặc doanh nghiệp, bao gồm họ tên, chức vụ, số căn cước công dân và địa chỉ cư trú.

- Nội dung giải trình thuế cần bao gồm: nguyên nhân phải giải trình thuế, lý do sai sót, biện pháp khắc phục, kiến nghị và yêu cầu với cơ quan thuế.

- Chữ ký, con dấu xác nhận của người đại diện hoặc người đứng đầu cơ quan hoặc doanh nghiệp.

Khi viết Công văn, người viết cần phải diễn đạt rõ ràng, súc tích và tập trung vào việc giải trình. Nội dung phải trung thực, chính xác và không được gian dối. Trong trường hợp gian dối, cơ quan hoặc tổ chức doanh nghiệp phải chịu trách nhiệm theo luật pháp.

| Bài viết tham khảo: Tra cứu chứng từ khấu trừ thuế TNCN; Quyết toán thuế tncn. |

4. Thời hạn và mức phạt nộp chậm tờ khai thuế TNCN

Thời hạn quyết toán thuế Thu nhập cá nhân (TNCN) là ngày làm việc cuối cùng của Quý 1 năm dương lịch. Đối với kỳ tính thuế 2023, thời hạn nộp tờ khai thuế TNCN chậm nhất ngày 1/4/2024 (do 31/3/2024 là chủ nhật).

Tại Điều 13, Nghị định 125/2020/NĐ-CP có quy định mức xử phạt đối với hành vi vi phạm về thời hạn nộp hồ sơ khai thuế. Về mức phạt khi chậm quyết toán thuế TNCN, mức phạt tiền khi chậm khai, nộp hồ sơ khai thuế có thể lên đến 25 triệu đồng nếu quá thời hạn trên 90 ngày. Cụ thể, mức phạt được áp dụng như sau:

- Chậm nộp từ 01 đến 05 ngày: Cảnh cáo hoặc phạt tiền từ 400.000 đồng đến 1.000.000 đồng.

- Chậm nộp từ 06 đến 30 ngày: Phạt tiền từ 2.000.000 đồng đến 5.000.000 đồng.

- Chậm nộp từ 31 đến 60 ngày: Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng.

- Chậm nộp từ 61 đến 90 ngày: Phạt tiền từ 8.000.000 đồng đến 15.000.000 đồng.

- Chậm nộp trên 90 ngày: Phạt tiền từ 15.000.000 đồng đến 25.000.000 đồng.

Lưu ý: đây là mức phạt dành cho tổ chức vi phạm, với cá nhân thì mức phạt giảm bằng ½ số tiền trên.

Trên đây là nội dung hướng dẫn doanh nghiệp, tổ chức lập công văn giải trình chậm nộp tờ khai thuế TNCN. Doanh nghiệp, tổ chức cá nhân trả thu nhập cần lưu ý về các mốc thời hạn nộp chứng từ để tránh những hậu quả không đáng có.

Để tránh xảy ra tình trạng trên, quý khách cần có giải pháp hỗ trợ, tự động quản lý thuế TNCN cho người lao động. ECN là phần mềm chứng từ khấu trừ thuế TNCN điện tử được nhiều khách hàng tin dùng, cập nhật nhanh chóng và chính xác theo quy định hiện hành

Quý khách có nhu cầu tư vấn sử dụng Phần mềm chứng từ khấu trừ thuế thu nhập cá nhân điện tử ECN xin vui lòng liên hệ Hotline trung tâm hỗ trợ 24/7 Miền Bắc: 1900 4767 - Miền Trung, Miền Nam: 1900 4768