Hướng dẫn lập bản giải trình khai bổ sung điều chỉnh thuế TNCN

Trong quá trình quyết toán thuế TNCN, một số doanh nghiệp kê khai thiếu, kê khai sai sót thuế TNCN. Khi đó, người nộp thuế cần phải nộp lại hồ sơ khai thuế, trong đó có bản giải trình khai bổ sung điều chỉnh thuế TNCN. Dưới đây là hướng dẫn cách lập bản giải trình theo mẫu 01-1/KHBS.

|

Mục Lục 1. Mẫu bản giải trình khai bổ sung điều chỉnh thuế TNCN 2. Hướng dẫn điền bản giải trình khai bổ sung điều chỉnh thuế TNCN 3. Khai bổ sung hồ sơ quyết toán thuế TNCN có đóng tiền nộp chậm |

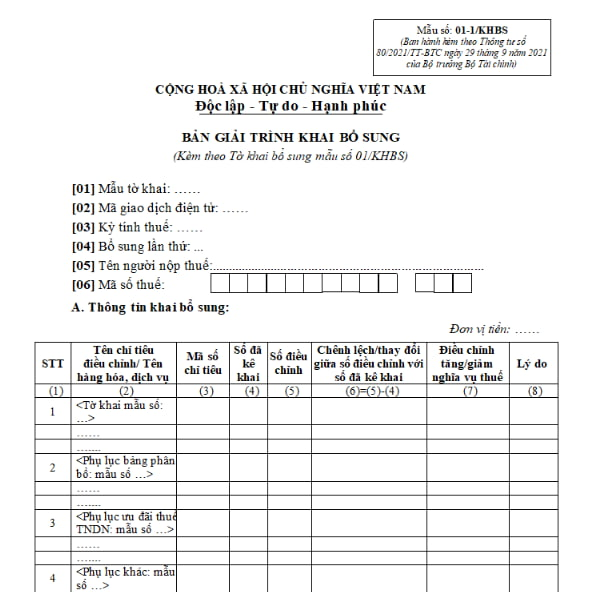

1. Mẫu bản giải trình khai bổ sung điều chỉnh thuế TNCN

Thông tư 80/2021/TT-BTC do Bộ Tài Chính ban hành ngày 29/9/2021 đã hướng dẫn chi tiết thi hành một số điều của luật quản lý thuế.

Ngoài ra, tại Phụ lục II ban hành kèm theo Thông tư 80 có mẫu bản giải trình khai bổ sung điều chỉnh thuế TNCN theo mẫu số 01-1/KHBS như sau:

| >> Bài viết tham khảo: Cách đăng ký mã số thuế online. |

2. Hướng dẫn điền bản giải trình khai bổ sung điều chỉnh thuế TNCN

Người nộp thuế lập mẫu 01-1/KHBS - Bản giải trình khai bổ sung hồ sơ điều chỉnh thuế TNCN như sau:

Mục thông tin chung:

+ Chỉ tiêu [01]: Điền ký hiệu biểu mẫu của tờ khai bổ sung.

+ Chỉ tiêu [02]: Mã giao dịch điện tử: Điền mã giao dịch của tờ khai lần đầu có sai sót cần bổ sung, điều chỉnh.

+ Chỉ tiêu [03]: Kỳ tính thuế: Điền kỳ tính thuế của hồ sơ khai thuế có sai sót cần bổ sung, điều chỉnh.

+ Chỉ tiêu [04]: Bổ sung lần thứ: Điền số thứ tự người nộp thuế khai bổ sung so với tờ khai lần đầu đã được cơ quan thuế thông báo chấp nhận.

+ Chỉ tiêu [05], [06]: Tên người nộp thuế và MST: Điền thông tin theo thông tin đăng ký doanh nghiệp hoặc đăng ký thuế của người nộp thuế.

| Tham khảo: Quy định về thuế TNCN đối với người nước ngoài |

Mục kê khai chi tiết

A. Thông tin khai bổ sung:

Người nộp thuế khai cụ thể các chỉ tiêu có sự chênh lệch hoặc thay đổi trên tờ khai, phụ lục của tờ khai bổ sung so với tờ khai cùng kỳ liền kề trước đó đã nộp với Cơ quan thuế và được chấp nhận theo hướng dẫn sau:

+ Cột (1): Điền STT các mục cần kê khai

+ Cột (2): Điền thông tin tên tờ khai thuế, phụ lục có sai sót và tên từng chỉ tiêu có sai sót tương ứng.

+ Cột (3): Mã số chỉ tiêu: Điền thông tin mã số tương ứng với tên từng chỉ tiêu có sai sót ở cột (2). Lưu ý: Mã số chỉ tiêu này chính là mã số chỉ tiêu trên tờ khai thuế hoặc phụ lục có sai sót.

+ Cột (4): Số đã kê khai: Điền thông tin số đã kê khai của từng chỉ tiêu có sai sót tại tờ khai, phụ lục tương ứng.

+ Cột (5): Số điều chỉnh: Điền thông tin số điều chỉnh lại của các chỉ tiêu có sai sót.

+ Cột (6): Chênh lệch/Thay đổi giữa số điều chỉnh với số đã kê khai: Số liệu tại cột (6) = Số liệu tại cột (5) - Số liệu tại cột (4) tương ứng.

+ Cột (7): Điều chỉnh tăng/giảm nghĩa vụ thuế: Các chỉ tiêu thay đổi về số thuế phải nộp, số thuế được khấu trừ, số thuế đề nghị hoàn có sai sót đã được điều chỉnh.

+ Chỉ tiêu [07]: Khai tổng số thuế phải nộp điều chỉnh làm tăng, giảm sau khi khai bổ sung so với số đã kê khai.

+ Chỉ tiêu [08]: Khai tổng số thuế khấu trừ điều chỉnh làm tăng, giảm sau khi khai bổ sung so với số đã kê khai.

+ Chỉ tiêu [09]: Khai tổng cộng số thuế đề nghị hoàn điều chỉnh làm tăng, giảm sau khi khai bổ sung so với số đã kê khai.

Lưu ý: Trường hợp người nộp thuế khai bổ sung tờ khai thuế GTGT làm giảm khấu trừ làm tăng phải nộp thì kê khai vào chỉ tiêu [07] và chỉ tiêu [08]; giảm đề nghị hoàn làm tăng khấu trừ thì kê khai vào chỉ tiêu [08] và chỉ tiêu [09].

B. Tài liệu kèm theo:

Liệt kê các tài liệu chứng minh thông tin điều chỉnh kèm hồ sơ. Trường hợp thu hồi hoàn phải gửi kèm Quyết định hoàn, Lệnh hoàn liên quan đến số thuế bị thu hồi.

Phần ký tên, đóng dấu:

- Người đại diện của người nộp thuế theo pháp luật thực hiện ký tên, đóng dấu hoặc ký điện tử để nộp tờ khai đến Cơ quan thuế, và chịu trách nhiệm trước pháp luật về số liệu đã khai

- Nếu người nộp thuế ủy quyền cho đại lý thuế khai, thì người đại diện của đại lý thuế phải ký tên, đóng dấu, hoặc ký điện tử thay người nộp thuế, ghi thêm thông tin họ tên nhân viên đại lý thuế trực tiếp thực hiện khai thuế, số chứng chỉ hành nghề của nhân viên này vào thông tin tương ứng.

| >> Bài viết tham khảo: Sai lầm thường gặp khi tự quyết toán thuế TNCN. |

3. Khai bổ sung hồ sơ quyết toán thuế TNCN có đóng tiền nộp chậm

Theo quy định tại Khoản 1, Điều 59, Luật Quản lý thuế 2019, người nộp thuế khai bổ sung hồ sơ khai quyết toán thuế TNCN phải nộp tiền chậm nộp.

Mức tính tiền chậm nộp = 0,03%/ngày tính trên số tiền thuế chậm nộp.

Thời gian tính tiền chậm nộp được tính từ ngày tiếp theo ngày phát sinh tiền chậm nộp đến ngày liền kề trước ngày số tiền nợ thuế, thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định, tiền thuế chậm chuyển đã nộp vào ngân sách nhà nước.

Ngoài ra, việc khai bổ sung làm giảm số tiền thuế phải nộp, hoặc Cơ quan có thẩm quyền kiểm tra, thanh tra phát hiện số tiền thuế phải nộp giảm thì được điều chỉnh số tiền chậm nộp đã tính tương ứng với số tiền chênh lệch giảm.

Trên đây là hướng dẫn lập bản giải trình khai bổ sung điều chỉnh thuế TNCN theo mẫu số 01-1/KHBS. Hy vọng bài viết đã cung cấp thông tin hữu ích cho quý độc giả.

Để được tư vấn thêm về Chứng từ khấu trừ thuế TNCN điện tử ECN, quý doanh nghiệp vui lòng liên hệ Hotline trung tâm hỗ trợ 24/7:

- Miền Bắc: 1900 4767.

- Miền Trung, Miền Nam: 1900 4768.