Lưu ý khi doanh nghiệp quyết toán thuế TNCN cho người lao động

Theo quy định của pháp luật hiện hành, doanh nghiệp có trách nhiệm quyết toán thuế thu nhập cá nhân (TNCN) thay cho người lao động nếu người lao động có ủy quyền. Doanh nghiệp quyết toán thuế TNCN cho người lao động cần nắm được một số điểm quan trọng được chia sẻ dưới đây.

1. Thuế TNCN là gì và quy định quyết toán thuế TNCN

Thuế thu nhập cá nhân (Personal income tax) được hiểu là khoản tiền mà người có thu nhập phải trích nộp trong một phần tiền lương, hoặc từ các nguồn thu khác vào ngân sách nhà nước sau khi đã được giảm trừ.

Thuế TNCN là một trong những loại thuế quan trọng giúp Nhà nước điều tiết nền kinh tế vĩ mô giảm khoảng cách chênh lệnh giàu nghèo trong xã hội do thuế được sử dụng để đánh vào những cá nhân có nguồn thu nhập cao.

| Tham khảo: Biểu thuế TNCN lũy tiến từng phần và cách áp dụng tính thuế TNCN |

2. Lưu ý khi doanh nghiệp quyết toán thuế TNCN cho người lao động

Cá nhân, đơn vị trả thu nhập từ tiền lương, tiền công có trách nhiệm khai quyết toán thuế TNCN và quyết toán thuế TNCN thay cho cá nhân có ủy quyền không phân biệt có phát sinh khấu trừ thuế hay không phát sinh khấu trừ thuế.

Tuy nhiên, việc ủy quyền quyết toán thuế TNCN cần được thực hiện theo quy định của pháp luật về thuế và theo hướng dẫn của bộ tài chính. Dưới đây là 6 lưu ý cho cá nhân, đơn vị, doanh nghiệp khi quyết toán thuế TNCN cho người lao động.

2.1. Đối tượng ủy quyền quyết toán thuế TNCN cho tổ chức, cá nhân trả thu nhập

Đối tượng ủy quyền quyết toán thuế TNCN cho tổ chức, cá nhân trả thu nhập bao gồm:

- Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập thực hiện việc quyết toán thuế bao gồm cả trường hợp không làm việc đủ 12 tháng trong năm dương lịch (*).

- Cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới do tổ chức cũ thực hiện sáp nhập, hợp nhất, chia, tách, chuyển đổi loại hình doanh nghiệp hoặc tổ chức cũ và tổ chức mới trong cùng một hệ thống thì cá nhân được ủy quyền quyết toán thuế cho tổ chức mới.

- Cá nhân (*) có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế TNCN theo tỷ lệ 10% nếu không có yêu cầu quyết toán thuế đối với phần thu nhập này.

2.2. Thời hạn nộp hồ sơ quyết toán thuế TNCN đối với doanh nghiệp

Thời hạn nộp hồ sơ quyết toán thuế TNCN chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch.

Căn cứ theo quy định tại Điều 44 Luật Quản lý thuế số 38/2019/QH14 của Quốc hội và hướng dẫn quyết toán thuế TNCN tại Công văn số 13762/CTHN-HKDCN ngày 22/3/2023 quy định thời hạn khai, nộp hồ sơ

Quyết toán thuế TNCN đối với tổ chức trả thu nhập như sau:

(1) Thời hạn nộp hồ sơ khai thuế quyết toán thuế chậm nhất là ngày cuối cùng của tháng thứ 03 kể từ ngày kết thúc năm dương lịch.

(2) Nếu thời hạn nộp hồ sơ quyết toán thuế trùng với ngày nghỉ theo quy định thì thời hạn nộp hồ sơ quyết toán thuế được tính là ngày làm việc tiếp theo của ngày nghỉ đó theo quy định của Bộ luật Dân sự.

Theo quy định này thì thời hạn nộp hồ sơ quyết toán thuế TNCN cho kỳ tính thuế năm 2023 đối với tổ chức trả thu nhập là ngày 1/4/2023.

| Tham khảo: Hướng dẫn lập đơn xin hủy tờ khai thuế TNCN |

2.3. Người lao động phải lập giấy ủy quyền quyết toán thuế cho doanh nghiệp

Căn cứ vào hướng dẫn của bộ tài chính trường hợp người lao động ủy quyền cho doanh nghiệp quyết toán thuế TNCN thì người lao động bắt buộc phải lập giấy ủy quyền quyết toán thuế cho doanh nghiệp quyết toán thuế TNCN thay cho mình.

Giấy ủy quyền quyết toán thuế TNCN làm theo Mẫu 08/UQ-QTT-TNCN được ban hành kèm theo Phụ lục II Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ trưởng Bộ Tài chính.

Lưu ý: Giấy ủy quền có chữ ký của người lao động và đóng dấu của doanh nghiệp.

2.4. Hồ sơ quyết toán thuế TNCN cho người lao động

Doanh nghiệp được cá nhân ủy quyền quyết toán thuế TNCN thì làm hồ sơ quyết toán thuế TNCN bao gồm:

(1) Tờ khai quyết toán thuế thu nhập cá nhân mẫu số 05/QTT-TNCN.

(2) Phụ lục bảng kê chi tiết cá nhân thuộc diện tính thuế theo biểu lũy tiến từng phần mẫu số 05-1/BK-QTT-TNCN.

(3) Phụ lục bảng kê chi tiết người phụ thuộc giảm trừ gia cảnh mẫu số 05-3/BK-QTT-TNCN.

(4) Phụ lục bảng kê chi tiết cá nhân thuộc diện tính thuế theo thuế suất toàn phần mẫu số 05-2/BK-QTT-TNCN.

Trường hợp cá nhân được giảm trừ gia cảnh thì doanh nghiệp tổng hợp theo Phụ lục Bảng tổng hợp đăng ký người phụ thuộc cho người giảm trừ gia cảnh mẫu số 07/THĐK-NPT-TNCN.

Mẫu các giấy tờ nêu trên được ban hành Phụ lục II Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính.

Doanh nghiệp trả thu nhập nộp hồ sơ khai quyết toán thuế TNCN cho cơ quan Thuế trực tiếp quản lý doanh nghiệp mình và có thể lựa chọn hình thức nộp hồ sơ trực tiếp tại cơ quan thuế hoặc nộp qua Cổng thông tin điện tử của Tổng cục Thuế.

| Bài viết tham khảo: Tra cứu chứng từ khấu trừ thuế TNCN; Quyết toán thuế tncn. |

2.5. Trường hợp đã quyết toán thuế TNCN nhưng phát hiện người lao động thuộc đối tượng quyết toán thuế trực tiếp

Doanh nghiệp thực hiện quyết toán thuế TNCN nhưng sau đó phát hiện người lao động thuộc đối tượng quyết toán thuế trực tiếp với cơ quan thuế thì không điều chỉnh lại quyết toán thuế TNCN của mình.

Đồng thời doanh nghiệp thực hiện như sau:

(1) Cấp chứng từ khấu trừ thuế cho cá nhân theo số quyết toán và ghi vào góc dưới bên trái của chứng từ khấu trừ thuế nội dung: “Công ty ... đã quyết toán thuế TNCN thay cho Ông/Bà .... (theo ủy quyền) tại dòng (số thứ tự) ... của Phụ lục Bảng kê 05-1/BK-TNCN” để cá nhân trực tiếp quyết toán thuế với cơ quan thuế.

(2) Trường doanh nghiệp sử dụng chứng từ khấu trừ thuế TNCN điện tử thì in chuyển đổi từ chứng từ khấu trừ thuế TNCN điện tử gốc và ghi nội dung “Công ty ... đã quyết toán thuế TNCN thay cho Ông/Bà .... (theo ủy quyền) tại dòng (số thứ tự) ... của Phụ lục Bảng kê 05-1/BK-TNCN” vào bản in chuyển đổi để cung cấp cho người nộp thuế.

2.6. Trường hợp hoàn thuế TNCN

Đối với cá nhân đã ủy quyền quyết toán thuế cho doanh nghiệp trả thu nhập thực hiện quyết toán thay thì việc hoàn thuế của cá nhân được thực hiện thông qua doanh nghiệp trả thu nhập.

Doanh nghiệp trả thu nhập thực hiện bù trừ số thuế nộp thừa, nộp thiếu của các cá nhân, nếu có số thuế nộp thừa thì doanh nghiệp có trách nhiệm hoàn thuế cho người lao động hoặc bù trù vào kỳ quyết toán thuế TNCN sau căn cứ theo quy định tại khoản 2, 3 Điều 28 Thông tư 111/2013/TT-BTC.

2.7. Quyết toán đối với người lao động có nhiều nguồn thu nhập và người lao động nghỉ việc

Doanh nghiệp cần lưu ý khi quyết toán thuế TNCN đối với người lao động có nhiều nguồn thu nhập và người lao động nghỉ việc. Cụ thể như sau:

- Đối với người lao động người lao động có nhiều nguồn thu nhập: Nếu người lao động có nhiều nguồn thu nhập từ nhiều tổ chức, cá nhân trả thu nhập thì doanh nghiệp quyết toán thuế TNCN thay cho người lao động phải thu thập hồ sơ quyết toán thuế TNCN từ các tổ chức, cá nhân trả thu nhập khác.

- Đối với người lao động nghỉ việc, chấm dứt hợp đồng lao động: Nếu người lao động nghỉ việc, chấm dứt hợp đồng lao động trong năm thì doanh nghiệp quyết toán thuế TNCN thay cho người lao động phải thu thập hồ sơ quyết toán thuế TNCN từ người lao động trong thời hạn 30 ngày kể từ ngày người lao động nghỉ việc, chấm dứt hợp đồng lao động.

| Bài viết tham khảo: Tờ khai quyết toán thuế TNCN: 2 loại tờ khai phổ biến. |

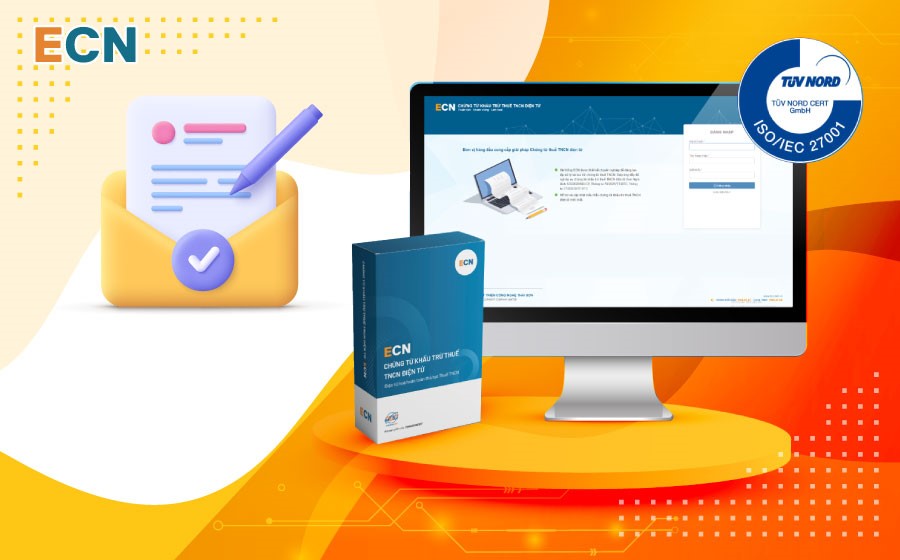

3. Phần mềm hỗ trợ quyết toán thuế TNCN điện tử

Phần mềm chứng từ khấu trừ thuế thu nhập cá nhân điện tử ECN được phát triển và cung cấp bởi Công ty Phát triển Công nghệ Thái Sơn hỗ trợ doanh nghiệp, đơn vị thực hiện quyết toán thuế TNCN điện tử nhanh chóng, chính xác.

.jpg)

ECN có chức năng kê khai đáp ứng đầy đủ nghiệp vụ lập chứng từ khấu trừ thuế TNCN điện tử.

Theo đó điện tử hóa hoàn toàn thủ tục thuế TNCN, xóa bỏ công tác nhập liệu và tính toán thủ công được đông đảo doanh nghiệp lựa chọn.

Ưu điểm vượt trội của phần mềm ECN:

- Kê khai và lập chứng từ thuế TNCN chính xác giúp giảm thiểu tối đa sai sót.

- Nhanh chóng: Điện tử hóa quá trình lập, kê khai thông tin với cơ quan thuế, gửi và nhận chứng từ tức thời rút ngắn thời gian làm việc.

- Tiết kiệm: Quá trình làm việc điện tử hóa giúp giảm chi phí in ấn, vận chuyển, bảo quản lưu trữ chứng từ và tiết kiệm nhân lực.

- Có sự tương thích cao: Phần mềm tương thích cao với mọi chữ ký số, có thể linh hoạt tích hợp với các hệ thống phần mềm có sẵn tự đồng bộ thông tin nhân viên.

- An toàn - Bảo mật: Đảm bảo an toàn, bảo mật toàn vẹn dữ liệu, thông tin trong quá trình sử dụng, quản lý và lưu trữ chứng từ thuế TNCN

Việc doanh nghiệp quyết toán thuế TNCN cho người lao động đúng quy định sẽ đảm bảo thực hiện đúng nghĩa vụ thuế với Nhà nước, đồng thời đảm bảo quyền lợi của người lao động. Tuy nhiên với các doanh nghiệp, đơn vị có số lượng người lao động lớn nên sử dụng phần mềm hỗ trợ quyết toán thuế TNCN để nâng cao hiệu quả công việc.

Ngoài ra, Quý khách có nhu cầu tìm hiểu thêm thông tin về phần mềm ECN - Chứng từ khấu trừ thuế TNCN điện tử của Thaison Soft vui lòng liên hệ Hotline trung tâm hỗ trợ 24/7:

- Miền Bắc: 1900 4767

- Miền Trung, Miền Nam: 1900 4768

Thu Hương