Cách xử lý số thuế TNCN nộp thừa năm trước

Nắm được cách xử lý số thuế TNCN nộp thừa năm trước sẽ giúp người nộp thuế sử dụng hiệu quả nguồn tiền của mình. Tuy nhiên, không phải ai cũng biết cách xử lý thuế nộp thừa đúng. Bài viết này sẽ hướng dẫn người nộp thuế cách xử lý số thuế TNCN nộp thừa năm trước đảm bảo lợi ích của người nộp.

|

Mục Lục 1. Quy định về đối tượng nộp thuế TNCN 2. Các cách xử lý số thuế TNCN nộp thừa 2.1. Xử lý số thuế nộp thừa bằng cách bù trừ vào các khoản thuế phải nộp |

1. Quy định về đối tượng nộp thuế TNCN

Thuế thu nhập cá nhân (TNCN) là một loại thuế trực thu, khoản tiền mà người có thu nhập chịu thuế phải trích nộp trong một phần tiền lương, hoặc từ các nguồn thu khác vào ngân sách nhà nước sau khi đã được giảm trừ.

Thuế TNCN giúp tăng nguồn thu cho ngân sách Nhà nước, đồng thời là công cụ hỗ trợ giảm làm giảm khoảng cách chênh lệch giữa các tầng lớp trong xã hội.

Thuế TNCN không đánh vào những cá nhân có thu nhập thấp, do đó, khoản thu này sẽ công bằng với mọi đối tượng, góp phần làm giảm khoảng cách chênh lệch giữa các tầng lớp trong xã hội.

Đối tượng nộp thuế TNCN được quy định tại Điều 2, Luật Thuế thu nhập cá nhân 2007. Cụ thể gồm có:

- Cá nhân là cá nhân cư trú có thu nhập chịu thuế phát sinh trong và ngoài lãnh thổ Việt Nam.

- Cá nhân không cư trú có thu nhập chịu thuế phát sinh trong lãnh thổ Việt Nam.

Trong đó, cá nhân cư trú và cá nhân không cư trú được xác định theo luật cư trú hiện hành.

Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

+ Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam.

+ Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

Cá nhân không cư trú là người không đáp ứng điều kiện là cá nhân cư trú theo quy định của Luật Cư trú.

| Tham khảo: Xác định thu nhập chịu thuế TNCN |

2. Các cách xử lý số thuế TNCN nộp thừa

Khi phát hiện mình đã nộp thừa thuế TNCN trong năm trước, người nộp thuế hoàn toàn có thể yêu cầu cơ quan thuế hoàn trả hoặc bù trừ số tiền thừa đó.

2.1. Xử lý số thuế nộp thừa bằng cách bù trừ vào các khoản thuế phải nộp

Người nộp thuế TNCN có thể xử lý số thuế nộp thừa bằng cách bù trừ như sau:

- Bù trừ trực tiếp: Người nộp thuế có thể đề nghị cơ quan thuế quản lý trực tiếp thực hiện bù trừ số tiền thuế nộp thừa vào các khoản thuế TNCN mà bạn còn phải nộp trong các kỳ tiếp theo.

- Bù trừ vào các loại thuế khác: Thường được áp dụng đối với đơn vị, doanh nghiệp trả thu nhập được ủy quyền quyết toán thuế. Trong một số trường hợp, tùy thuộc vào quy định của pháp luật, người nộp thuế có thể được phép bù trừ số tiền thuế TNCN nộp thừa vào các loại thuế khác mà doanh nghiệp bạn đang nộp.

| Tham khảo: Hướng dẫn nộp thuế TNCN chi tiết đối với trường hợp trực tiếp khai thuế |

2.2. Xử lý số thuế nộp thừa bằng cách đề nghị hoàn thuế

Xử lý số thuế nộp thừa bằng cách đề nghị hoàn thuế thường được áp dụng khi số thuế nộp thừa lớn và cá nhân, doanh nghiệp cần nguồn tiền để thực hiện các khoản đầu tư hoặc thanh toán khác.

(1) Hồ sơ đề nghị hoàn thuế

Người nộp thuế cần chuẩn bị đầy đủ hồ sơ theo quy định của cơ quan thuế để gửi yêu cầu hoàn trả số tiền thuế nộp thừa.

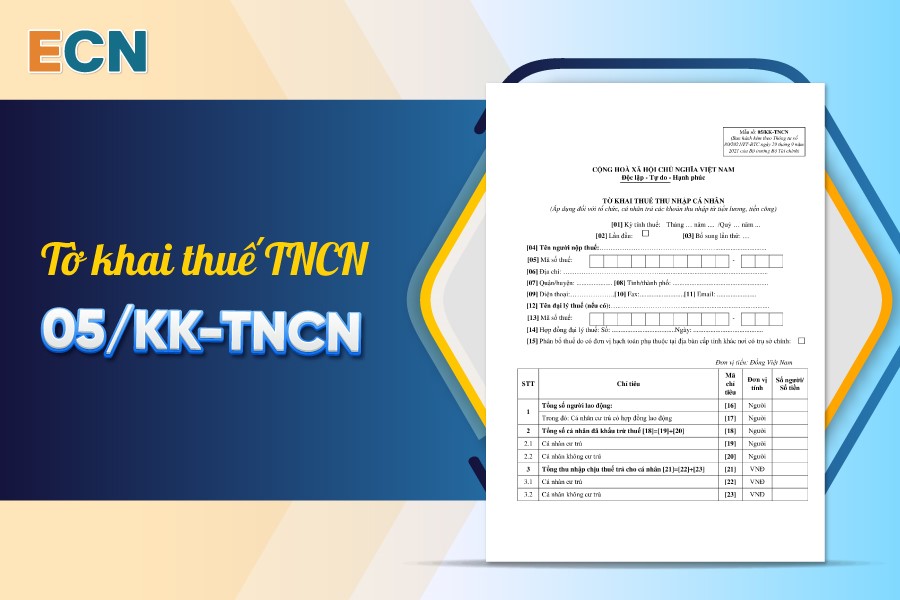

Hồ sơ hoàn thuế đối với tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công thực hiện quyết toán cho các cá nhân có uỷ quyền:

- Văn bản đề nghị xử lý số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa.

- Văn bản ủy quyền theo quy định của pháp luật trong trường hợp người nộp thuế không trực tiếp thực hiện thủ tục hoàn thuế, trừ trường hợp đại lý thuế nộp hồ sơ hoàn thuế theo hợp đồng đã ký giữa đại lý thuế và người nộp thuế;

- Bảng kê chứng từ nộp thuế theo (áp dụng cho tổ chức, cá nhân trả thu nhập).

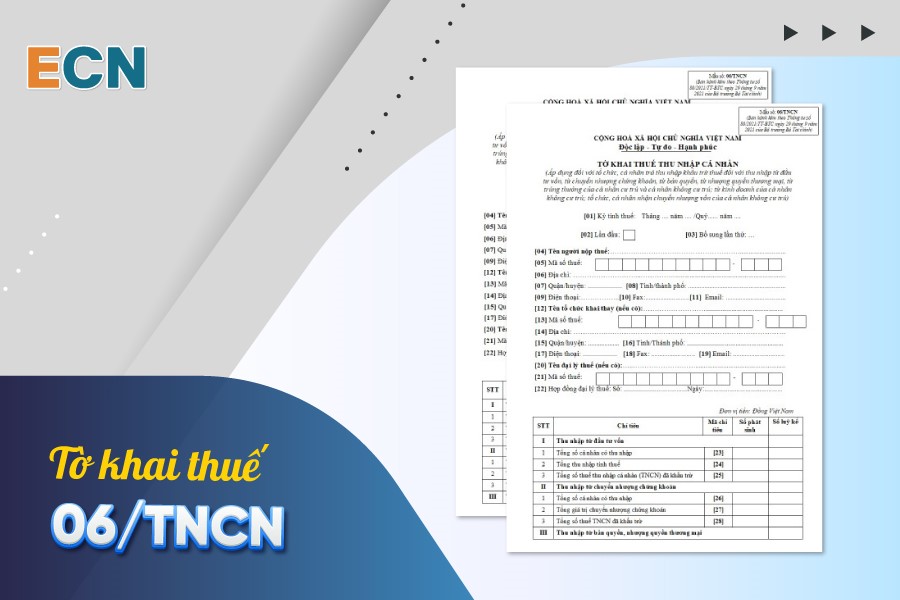

Trường hợp đối với cá nhân có thu nhập từ tiền lương, tiền công trực tiếp quyết toán thuế với cơ quan thuế thì hồ sơ gồm tờ khai quyết toán thuế thu nhập cá nhân theo quy định.

Hồ sơ hoàn thuế đối với cá nhân trực tiếp quyết toán thuế với cơ quan thuế gồm:

- Đơn đề nghị hoàn trả thuế: Trong đơn cần ghi rõ thông tin cá nhân, mã số thuế, số tiền thuế nộp thừa, lý do yêu cầu hoàn trả và các thông tin liên quan khác.

- Giấy tờ chứng minh số tiền thuế nộp thừa: Giấy tờ này có thể là bản sao hóa đơn nộp thuế, quyết toán thuế hoặc các giấy tờ liên quan khác.

- Các giấy tờ khác: Tùy theo yêu cầu của cơ quan thuế, bạn có thể cần cung cấp thêm các giấy tờ khác để chứng minh cho yêu cầu của mình.

| Tham khảo: Cách tính thuế TNCN người nước ngoài không cư trú |

(2) Thời gian hoàn thuế TNCN

Căn cứ theo Điều 75 Luật Quản lý thuế năm 2019 có quy định về thời gian nhận được tiền hoàn thuế thu nhập cá nhân như sau:

- Tối đa 06 ngày làm việc kể từ ngày nhận được hồ sơ đề nghị hoàn thuế TNCN thuộc diện hoàn thuế trước, kiểm tra sau.

- Tối đa 40 ngày làm việc kể từ ngày nhận được hồ sơ đề nghị hoàn thuế TNCN thuộc diện kiểm tra trước, hoàn thuế sau.

Các cá nhân cũng cần phải hoàn thành thủ tục cũng như nộp hồ sơ yêu cầu hoàn thuế trong vòng 90 ngày kể từ ngày kết thúc năm tài chính.

| Tham khảo: Quy định xuất chứng từ khấu trừ thuế TNCN |

3. Điều kiện được hoàn thuế TNCN

Hoàn thuế là một trong những cách giải quyết được nhiều cá nhân, doanh nghiệp lựa chọn. Tuy nhiên, cá nhân, doanh nghiệp muốn hoàn thuế pháp đảm bảo đủ điều kiện theo quy định của Pháp luật.

Căn cứ theo Điều 28, Thông tư 111/2013/TT-BTC thì điều kiện về hoàn thuế TNCN bao gồm:

- Thứ nhất: chỉ hoàn thuế với cá nhân đã đăng ký và có mã số thuế tại thời điểm nộp hồ sơ quyết toán thuế.

- Thứ hai: đối với cá nhân đã ủy quyền quyết toán thuế cho tổ chức, cá nhân trả thu nhập thực hiện quyết toán thay thì việc hoàn thuế của cá nhân được thực hiện thông qua tổ chức, cá nhân trả thu nhập. Tổ chức, cá nhân trả thu nhập thực hiện bù trừ số thuế nộp thừa, nộp thiếu của các cá nhân. Sau khi bù trừ, nếu còn số thuế nộp thừa thì được bù trừ vào kỳ sau hoặc hoàn thuế nếu có đề nghị hoàn trả.

- Thứ ba: đối với cá nhân thuộc diện khai trực tiếp với cơ quan thuế có thể lựa chọn hoàn thuế hoặc bù trừ vào kỳ sau tại cùng cơ quan thuế.

- Thứ tư: trong trường hợp cá nhân có phát sinh hoàn thuế thu nhập cá nhân nhưng chậm nộp tờ khai quyết toán thuế theo quy định thì không áp dụng phạt đối với vi phạm hành chính khai quyết toán thuế quá thời hạn.

Nắm rõ cách xử lý số thuế TNCN nộp thừa năm trước sẽ giúp người nộp thuế nhận được tiền nộp thuế nhanh chóng, bảo vệ lợi ích.

Trường hợp không rõ về thủ tục hoặc gặp khó khăn trong quá trình thực hiện, hãy liên hệ với cơ quan thuế nơi trực tiếp quản lý hồ sơ thuế của người nộp thuế hoặc nhờ sự hỗ trợ của các chuyên gia kế toán để được tư vấn cụ thể.

Để tham khảo thêm về phần mềm chứng từ khấu trừ thuế TNCN điện tử, Quý doanh nghiệp vui lòng liên hệ tới ECN để được tư vấn viên hỗ trợ theo hotline:

- Miền Bắc: 1900.4767

- Miền Trung, Nam: 1900.4768